Перевод в негосударственный пенсионный фонд. Перевод пенсии в негосударственный фонд

Многие интересуются, нужен ли перевод пенсии в негосударственный пенсионный фонд, зачем лишний раз беспокоить свои накопления? Да дело в том, что никаких накоплений у вас может и не быть, новая пенсионная реформа вышла «на тропу войны». Процент накопительной пенсии снизился с 6% до 2%, это учитывая, что всего в ПФ отчисляется 22%. Государство не особо скрывает, что в дальнейшем планирует вообще убрать понятие накопительной пенсии. Что же выходит, нам придется содержать нынешних пенсионеров, а выйдя на пенсию - рассчитывать только на поступления от трудящейся молодежи?

Зачем нужна пенсия?

По большому счету, пенсия представляется собой :

- Финансовый капитал, накопленный за годы активной экономической деятельности.

- Своеобразную «финансовую подушку », гарантирующую вполне нормальную старость.

- «Спасательный круг» для тех, кто понимает, что в старости не сможет работать и зарабатывать себе на жизнь.

- Реальный шанс на достойное завершение жизни. Может даже с путешествиями и развлечениями, после ухода с работы.

В современных реалиях надеяться на действительно солидные пенсионные накопления и выплаты сложно, но мы никогда не знаем, как изменится мир в ближайшие десятилетия. Конечно же, можно рассчитывать исключительно на свои способности и на помощь родственников, пренебрегая отчислениями в ПФ и формированием пенсии.

- Даже с точки зрения закона это нелегально.

- Невозможно точно планировать на столь долгий срок, как 20-30 лет и более.

Пенсионная реформа в России

На протяжении столетий такого понятия как пенсия не существовало в принципе. Даже сейчас она имеется не во всех странах мира, и речь идет об очень даже развитых государствах, таких как Япония, к примеру. В России до недавнего времени все отчисления в пенсионный фонд делились на две категории : из 22% отчислений:

- 16% шло на выплаты нынешним пенсионерам, это и были доходы ПФ.

- 6% начислялись на ваш счет, как накопительная часть.

Все процессы в государстве имеют циклический характер, в том числе подъемы и спады рождаемости. Анализируя демографическую ситуацию, мы можем прийти к выводу, что уже сейчас на каждых двух работающих человек приходится один пенсионер .

Не пройдет и 20 лет, как соотношение изменится, совсем не в пользу исправно отчисляющих средства в ПФ. Уже сейчас в нем наблюдается дефицит средств, что и подтолкнуло чиновников к принятию реформы по уменьшению части накопительной пенсии.

Зачем переводить пенсию?

На данный момент государство гарантирует пенсию в размере 40% от средней заработной платы, это минимальная планка. Впрочем, если средств действительно не останется, изменить эти цифры можно будет в любой момент.

Доверяя свои средства государственному ПФ :

- Вы соглашаетесь с перспективой иметь эти самые 40%.

- 20 из 22% своих отчислений направляете на выплаты пенсий нынешним пенсионерам.

- Надеетесь, что когда старость постучится в ваши двери, ничего не изменится, и молодежь будет поступать таким же образом.

Вот только «на вас» будет работать уже не 2 человека, а всего один. Откуда тут взяться 40%? Не совсем понятно.

Доверяя средства негосударственному фонду:

- Вы сохраняете свою накопительную часть.

- В дальнейшем на нужды пенсионеров отправляются только 16%.

- В вашу копилку ежемесячно идут все те же 6.

- За счет управления вашими средствами, ежегодно вы можете рассчитывать на доход в районе 10%.

- Учитывая все накопления, при солидной зарплате сегодня, можно ожидать на более чем достойную пенсию спустя годы.

- Но и гарантий здесь немного поменьше, все же негосударственные организации.

Выбор очевиден, зачем терять 4%, когда их можно еще и приумножить со временем?

Что будет с пенсиями в будущем?

В целом, перспективы в вопросе пенсий выглядят не особо радужно:

Как можно заметить, все «за » довольно условные и касаются отдаленного будущего. Ближайшая перспектива действительно смотрится сомнительно. Падение прироста населения - распространенная тенденция, вот только поразила она в основном развитые страны.

Кто может, решает эту проблему за счет миграции, но эта политика не всегда приводит к чему-то хорошему, примеры рядом.

Можно предположить, что в ближайшие лет 5-10 в Россию за хорошей жизнью поедут десятки миллионов высококлассных специалистов. Ну, или хотя бы простые рабочие, но в том же числе. Пока что рассчитывать на такой подарок не приходится, да и нынешний уровень жизни не слишком активно привлекает эмигрантов. Разве что, если в приграничных странах случится какая-то глобальная катастрофа, вплоть до распада государственности.

Впрочем, миллионы беженцев на границах тоже не кажутся особо приятной перспективой .

Почему нужно доверить средства НПФ?

Кто-то считает, что все отчисленные в пенсионный фонд средства - сбережения на безоблачную старость:

- На самом деле, на будущие выплаты сохранялось не более 6%.

- После принятой реформы этот показатель снизился до 2.

- В последующем накопительная часть пенсии может и вовсе исчезнуть.

- Но при этом вы имеете полное право распоряжаться той частью, что уже накопили.

- Если не хотите потерять ее и в дальнейшем оплачивать только пенсии нынешнему поколению, достигшему преклонного возраста - переходите в НПФ.

- Ежемесячные 6% все так же будут отчисляться именно на ваш счет.

- Ежегодно эта сумма может увеличиваться на ~10%, за счет манипуляций самого фонда.

- Имея сегодня зарплату выше среднестатистической, можно рассчитывать на пенсию в несколько раз выше той, что предлагает государство.

- Уже сегодня представлен огромный выбор, кому именно доверить собственные средства.

- Переходить из одной компании в другую можно хоть каждый год, ничего вы при этом не потеряете. Разве что с бумагами придется побегать.

Уже не первый год говорят, что можно осуществить перевод пенсии в негосударственный пенсионный фонд, зачем это делать никто, как правило, не объясняет. В вопросе следует разобраться самостоятельно, чтобы на старости лет не было сюрпризов от государства. Особенно, если вы сильно рассчитываете на эту помощь.

Видео: переводим пенсию из ПФР в НПФ

У вас есть сомнения насчет того, куда лучше перевести накопительную часть пенсии? Какие же правила утверждены и действуют в 2017 году?

Современный человек постоянно загружен и не всегда может выделить время для выяснения информации о выплатах пенсий в будущем.

Так вы можете сами себя лишить возможности выбрать тот вариант, который обеспечит старость. Важно разобраться, какая цель перевода средств накопительной части пенсии в пенсионный фонд.

Основные моменты

Определим, что подразумевают под страховой и накопительной пенсией и как, куда ее переводят.

Что это такое

Пенсионные отчисления имеют страховую и накопительную часть. Страховые средства переводят в государственный ПФ Российской Федерации и расходуют на выплату пенсионерам.

Та часть, что остается, считается накопительной, и она фиксируется на персональных лицевых счетах в фонде, который гражданин выбирает сам.

Накопительная часть – вторая пенсия, и она может увеличиваться, если увеличится доход управляющей организации.

Такую часть пенсии формируют из взносов, что платят работодатели, а также страховых перечислений.

Для получения такой пенсии стоит подготовить заявление и передать его представителю государственного или коммерческого фонда.

Отчисления на пенсию составляют 22% от заработка и производятся руководством фирмы, в которой лицо работает. 16% идут на страховую пенсию, остальные представляют собой накопительную часть.

Величина накопительной части пенсионных начислений устанавливается с учетом суммы, что есть на счете гражданина и срока, в течение которого предполагается выплата.

Увеличение накопительной части осуществляется при произведении добровольного взноса.

Если вы сами будете пополнять счет, госструктуры переведут на счет ту же сумму, но в рамках 12 тыс. рублей в год. То есть, речь будет идти о программе софинансирования.

Выплата денег из накопительных счетов возможна:

- если умирает собственник счетов;

- если лицо получает статус инвалида;

- если семья теряет кормильца.

Срочные платежи могут производиться, если есть дополнительные перечисления. Накопительная система доступна только тем гражданам, что родились не ранее 1967 года.

Если лицо не позаботится о переводе средств, они автоматически будут переводиться в страховую часть, в результате чего увеличится и размер пенсионных выплат в будущем.

Какие бывают фонды (виды)

Существуют такие фонды:

- государственный – бюджетный, внебюджетный;

- негосударственный.

Внебюджетные фонды:

- ПФ России;

Правовое регулирование

Сведения о негосударственных пенсионных фондах содержатся в ФЗ от 7.05.1998 № 75.

Есть еще ряд нормативных документов, которые необходимо рассмотреть:

Куда можно перевести накопительную часть пенсии

Любой человек может доверить свои сбережения пенсионным фондам.

Порядок действий такой:

Можно менять организацию ежегодно, если направить соответствующую просьбу в отделение Пенсионного фонда.

Список доступных вариантов

Способ инвестировать накопительную часть пенсии:

| Никак не действовать | Деньги останутся в государственном фонде, а управлять ими будет Внешкономбанк. Плюс – средства гарантировано будут возвращены. Но только государство не будет обещать, что старость будет обеспеченной |

| Осуществить перевод накопительной части частной фирме | Средства останутся в госструктурах, но управление берет на себя организация, что инвестирует пенсию. Денежные суммы будут в ценные бумаги, облигации и т. п., в результате чего собственник счета получит прибыль |

| Предпочесть один из негосударственных пенсионных фондов | В данном случае накопительная часть направляется в НПФ, который и будет аккумулировать финансовые активы |

Какой фонд предпочесть – ваше дело. Но стоит знать – если не обратиться в ПФ, то можно не рассчитывать на 6-процентную сумму отчислений в накопительную часть.

При выборе организации стоит обратить внимание на ее доходность и надежность.

![]()

Куда более выгодно переносить денежные средства

Куда перевести свою накопительную часть пенсии? Оставление накопительной части пенсии в государственном ПФ является целесообразным, если до пенсии вам осталось меньше 10 лет.

В остальных случаях лучше выбрать негосударственный фонд. Уточните такие моменты:

- есть ли у фирмы лицензия;

- пересмотрите финансовые отчеты;

- какое количество страхователей;

- результат инвестирования.

Сначала изучают историю фонда и интересуются, какие условия предлагаются. Никто, конечно, не даст гарантии того, что пенсия будет увеличена в будущем, но и рисков потери сбережений допускать нельзя.

Итак, обратите внимание на тип фонда:

| Кэптивный | Занимается продвижением корпоративных пенсионных программ фирм. Пенсионный резерв больше накоплений. Это Благосостояниее, Транснефть, Нефтегарант и т. д. |

| Корпоративный | Занимается обслуживанием пенсионных программ учредителя. Доля накоплений ежегодно возрастает благодаря клиентам. Это, к примеру, Норильский никель |

| Универсальный | Не зависит от финансовой группы. Обслуживаются как граждане, так и компании. Больше пенсионных накоплений. Это Европейский ПФ, Кит Финанс |

| Территориальный | Действует в одной или нескольких областях. Поддержку оказывает местная власть. Это, например, Ханты-Мансийский НПФ |

К основным показателям стоит отнести активы, резерв, накопления, количество лиц, что застрахованы, пенсионный резерв, дату, когда фонд основано и т. д.

Учтите и такие моменты при выборе:

Но не все такие организации стоят доверия, ведь некоторые предлагают невыгодные условия, просрочивают платеж и т. д.

Ряд таких неудобств создает риск для страхователя, что обращаются к негосударственной фирме. Поэтому изучите рейтинг каждой организации, уровень надежности, отзывы людей.

Накопительную часть пенсии можно вернуть в государственный ПФ:

- при наличии такого желания;

- в том случае, если наступило событие, при котором возникла необходимость в возвращении средств.

Но остается возможность при желании снова перенаправить средства в одну из управляющих компаний или НПФ. Для перевода в ПФ РФ нужно написать заявление. Но это нельзя делать чаще, чем раз в году.

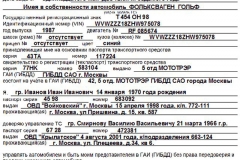

Понадобятся такие документы:

- удостоверение личности;

- СНИЛС;

- иные бумаги, которые выдавались в ПФ РФ.

Перевод накопительной части пенсии из НПФ в ПФР в обязательном порядке осуществляется в таких случаях:

- НПФ лишен лицензии;

- лицо умерло;

- прекращен срок действия контракта, что заключалось по программам страхования обязательного плана;

- НПФ является несостоятельным и открыто конкурсное производство.

Какое из мест надежнее

Можете опираться на данные такой таблицы:

Если лицо не сделает выбор в пользу какой-либо организации, 6% накопительной части остается в пенсионном фонде РФ. А такие средства с 2017 года обнуляются, то есть переходят в страховую часть.

Видео: куда перевести накопительную часть пенсии?

Лицо в данном случае не может получать никакие проценты, так как эти деньги погашают долг ПФ РФ. Большой минус страховой пенсии – ее нельзя наследовать.

Если же вы решили, что переведете средства в НПФ:

Как узнать, куда переведена сумма

В некоторых организациях работодатель, что получает агентские от страховщиков, может предложить сотрудникам не один вариант фирмы для страхования.

В данных ситуациях перевод накопительной части пенсии в негосударственный фонд является централизованным.

Работник должен написать заявление в определенный фонд (к примеру, в Газфонд) и подготовить образец на уполномоченных лиц, что будут заниматься переводами средств.

Работодатели сами осуществляют процедуру оформления. К тому же, они могут получить проценты от страховщиков за каждого привлеченного клиента.

Сами же работники не всегда даже запоминают, в какой фонд подавали заявление.

Или просто желают удостовериться в том, что накопительная часть попала в оговоренные сроки, и созданы лицевые счета.

Может возникнуть и иная ситуация, когда лицо не знает свой НПФ, где осуществлялось страхование. К примеру, не пришло извещение из организации, с которой заключался контракт.

Как же узнать НПФ:

| Обратитесь в региональное отделение государственного ПФ РФ | Ведь при оформлении заявление подавалось и в данный фонд. А значит, там вам могут предоставить сведения о переводе накопительной части пенсии |

| Если не можете прийти в отделение государственного органа | То действуйте так – обратитесь к бухгалтеру компании, где работаете. Бухгалтерия производит перечисления на страхование обязательного характера, а значит, у них есть постоянная связь с ПФ |

| Зайдите на сайт Госуслуги и при введении СНИЛС сможете узнать интересующие сведения | Для этого нужно зарегистрироваться на портале, подтвердить электронную подпись, УЭК (если есть). Далее можете заходить в личный кабинет и пользоваться услугами |

| Обратитесь в банк, с которым государственный ПФ заключал договор | Это может быть Сбербанк, УралСиб, ГазПромБанк и т. д. |

Если подаете запрос онлайн, придется отразить номер свидетельства, паспортные данные, ФИО или иные сведения, что подтвердят вашу личность.

Информация по заявке придет на вашу электронную почту в течение 10 дней.

Решение остается за вами – переводить или нет накопительную пенсию. Главное учитывайте все рекомендации.

При выборе фонда рассмотрите все положительные и отрицательные стороны организации.

С каждым годом негосударственные пенсионные фонды России (НПФ) приумножают свою деятельность. Такая популярность связана в первую очередь с привлекательностью процентных ставок и простотой обслуживания в подобных организациях. В то же время деятельность НПФ регулируется законодательством РФ, что обеспечивает пенсионерам безопасность вложенных средств. Давайте разберем более детально, какие преимущества перехода в негосударственный фонд, а также рассмотрим саму процедуру перевода пенсии.

Выплаты через НПФ: все «за» и «против»

Прежде чем переводить пенсию в негосударственную организацию, нужно изучить все преимущества и недостатки подобного решения.

К основным достоинствам НПФ следует отнести:

- Возможность выбора. Это касается как самой структуры, так и пенсионных взносов. Вкладчик может сам определить размер отчислений, периодичность, а также порядок их получения в будущем.

- Право наследования. Пенсионер может заключить договор с НПФ в пользу третьих лиц. Это означает, что в случае смерти вкладчика сумма накопленных средств перейдет наследникам.

- Уровень доходности. Процентные ставки вложений в НПФ гораздо приятнее, нежели сумма получаемых пенсионных средств от государства.

- Мобильность. Пенсионер может дистанционно управлять своими деньгами через онлайн-кабинет, причем такую услугу предоставляют почти все коммерческие фонды. Даже если вкладчик переезжает жить за границу, он вправе накапливать средства через НПФ России, при этом ежегодно подтверждая свои намерения в документальном порядке.

- Оперативное расторжение договора. Пенсионер в любой момент может изменить свое решение в пользу другой коммерческой структуры или государственного Пенсионного Фонда РФ. Расторжение договора с НПФ подразумевает выплату накопленных средств с учетом инвестиционного дохода.

Существуют также определенные «риски», связанные с переводом пенсии в негосударственный фонд:

- Отсутствие полной гарантии безопасности пенсионных выплат. Существует риск, что коммерческая структура может закрыться и в конечном итоге частично не выполнить свои обязательства.

- Все выплаты и отчисления – только в национальной валюте.

- Налоговые обязательства. Вкладчик может получить свои деньги только при наступлении пенсионного возраста и уплаты налоговых сборов в казну государства.

- Периодичность выплат. Дата получения пенсии может регулироваться, но не чаще одного раза в месяц или квартал.

Совет : подбирая негосударственный фонд, оценивайте уровень его надежности согласно отзывам рейтинговых компаний . Достойные НПФ всегда имеют большую клиентскую базу и постоянный учредительный состав. Не стоит обращать внимание на акции и завышенные процентные ставки – это может быть «уловкой» мошенников.

Заключение договора

Итак, вы определились с переходом в НПФ. Для этого обратитесь в выбранное вами учреждение с таким пакетом документов:

- оригиналом СНИЛС;

- справкой о присвоении идентификационного кода;

- копией и оригиналом паспорта.

Прежде чем подписать договор с той или иной коммерческой организацией, настоятельно рекомендуется изучить все условия сотрудничества или же показать шаблон документа опытному юристу. Помните, что договор должен соответствовать требованиям действующего законодательства (ст. 12 Закона РФ «О негосударственных пенсионных фондах»).

Скачайте прямо сейчас:

Условия перевода пенсии

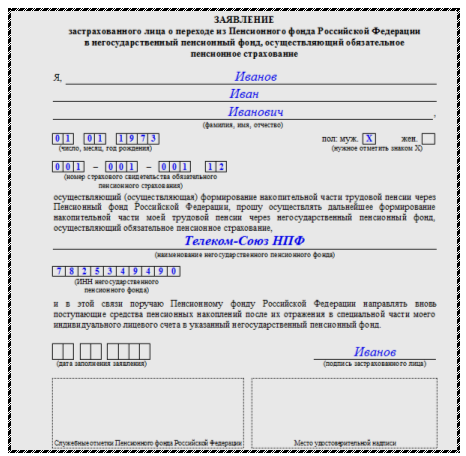

После заключения договора о сотрудничестве с НПФ вам остается лишь сообщить этот факт в Пенсионный фонд России. Для этого:

- Оформите заявление о переходе в трех экземплярах (для себя, НПФ и государственного ПФ).

- Передайте его в Пенсионный фонд удобным для вас способом: лично, курьером или заказным письмом.

Согласно договору о сотрудничестве с НПФ ваше предприятие обязуется ежемесячно перечислять пенсионные взносы, которые вы вправе самостоятельно увеличивать путем довложения капитала.

Важно: передать заявление о переводе пенсии нужно до конца текущего года (31 декабря включительно).

Скачайте на нашем сайте:

Переходя в негосударственный пенсионный фонд, вы обеспечиваете себе достойное беззаботное будущее. Основное преимущество НПФ – это доходность пенсионного капитала. Тем более, что в любой момент можно вернуться в государственный фонд или же сделать выбор в пользу другой, более выгодной организации.